Форекс, или валютный рынок, привлекает миллионы трейдеров по всему миру, обещая высокие прибыли и финансовую независимость. Однако, прежде чем полностью погрузиться в мир Форекса, стоит задаться вопросом: что может быть лучше Форекса? Существуют ли альтернативные возможности для инвестирования и заработка, которые предлагают более стабильные результаты, меньший риск или просто лучше соответствуют вашим личным финансовым целям и предпочтениям? В этой статье мы подробно рассмотрим различные альтернативы Форексу, проанализируем их преимущества и недостатки, и поможем вам определить, какая из них может стать оптимальным выбором для вас.

Альтернативы Форексу: Обзор ключевых вариантов

Мир финансов предлагает широкий спектр возможностей для инвестирования, и Форекс – лишь одна из них. Рассмотрим некоторые из наиболее популярных и перспективных альтернатив:

Фондовый рынок

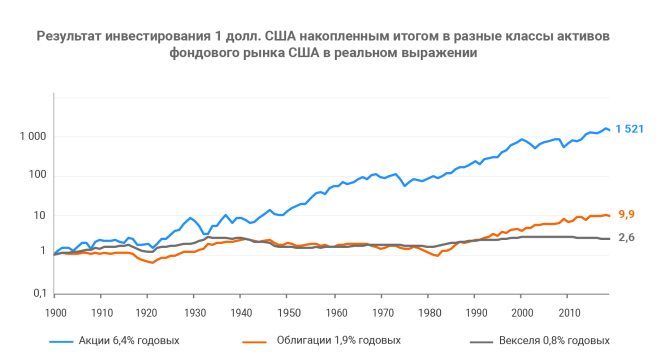

Фондовый рынок, или рынок акций, представляет собой площадку, где инвесторы покупают и продают акции компаний. В отличие от Форекса, где торгуются валютные пары, на фондовом рынке вы инвестируете в конкретные компании, становясь их частичным владельцем. Это дает возможность получать прибыль не только от роста стоимости акций, но и от дивидендов, выплачиваемых компанией.

Преимущества фондового рынка:

- Потенциал долгосрочного роста: Акции компаний, особенно тех, которые демонстрируют устойчивый рост и инновации, могут принести значительную прибыль в долгосрочной перспективе.

- Дивиденды: Многие компании выплачивают дивиденды своим акционерам, обеспечивая стабильный доход.

- Регулирование: Фондовый рынок обычно более строго регулируется, чем Форекс, что снижает риск мошенничества и манипуляций.

- Разнообразие: Возможность выбора из огромного количества акций различных компаний и отраслей позволяет диверсифицировать портфель и снизить риски.

Недостатки фондового рынка:

- Волатильность: Цены на акции могут быть подвержены значительным колебаниям, особенно в периоды экономической нестабильности.

- Риск банкротства компании: Если компания обанкротится, стоимость ее акций может упасть до нуля.

- Необходимость анализа: Для успешной торговли акциями необходимо проводить тщательный анализ финансового состояния компаний и рыночных тенденций.

Облигации

Облигации – это долговые ценные бумаги, которые выпускаются компаниями или правительствами для привлечения капитала. Покупая облигацию, вы фактически даете в долг эмитенту и получаете взамен регулярные процентные выплаты (купоны) и возврат номинальной стоимости облигации по истечении срока ее действия.

Преимущества облигаций:

- Более низкий риск: Облигации считаются менее рискованными, чем акции, так как эмитенты обязаны выплачивать проценты и возвращать номинальную стоимость облигации.

- Стабильный доход: Купонные выплаты обеспечивают стабильный поток дохода.

- Диверсификация: Облигации могут использоваться для диверсификации инвестиционного портфеля и снижения общего риска.

Недостатки облигаций:

- Меньшая доходность: Доходность облигаций обычно ниже, чем доходность акций.

- Инфляционный риск: Инфляция может снизить реальную доходность облигаций.

- Риск дефолта: Эмитент может не выполнить свои обязательства по выплате процентов или возврату номинальной стоимости облигации.

Инвестиционные фонды

Инвестиционные фонды – это коллективные инвестиционные инструменты, которые объединяют деньги многих инвесторов для покупки различных активов, таких как акции, облигации, недвижимость и другие. Управлением фондом занимается профессиональный управляющий, который принимает решения о том, какие активы покупать и продавать.

Преимущества инвестиционных фондов:

- Профессиональное управление: Фондом управляют опытные профессионалы, которые обладают знаниями и опытом для принятия инвестиционных решений.

- Диверсификация: Фонды инвестируют в широкий спектр активов, что снижает риск.

- Доступность: Инвестировать в фонды можно с относительно небольшими суммами денег.

- Удобство: Инвесторам не нужно самостоятельно выбирать активы и управлять ими.

Недостатки инвестиционных фондов:

- Комиссии: Фонды взимают комиссии за управление, которые могут снизить доходность инвестиций.

- Отсутствие контроля: Инвесторы не имеют прямого контроля над тем, какие активы покупаются и продаются фондом.

- Рыночный риск: Стоимость активов фонда может снижаться в периоды рыночной нестабильности.

Недвижимость

Инвестиции в недвижимость – это покупка зданий, земельных участков или других объектов недвижимости с целью получения дохода от аренды или перепродажи по более высокой цене.

Преимущества инвестиций в недвижимость:

- Потенциал роста стоимости: Недвижимость, особенно в перспективных районах, может значительно вырасти в цене со временем.

- Стабильный доход от аренды: Сдача недвижимости в аренду может обеспечить стабильный поток дохода.

- Защита от инфляции: Стоимость недвижимости обычно растет вместе с инфляцией.

Недостатки инвестиций в недвижимость:

- Высокий порог входа: Для покупки недвижимости требуется значительный капитал.

- Низкая ликвидность: Продать недвижимость может быть сложно и занять много времени.

- Затраты на обслуживание: Недвижимость требует затрат на ремонт, обслуживание и страхование.

- Риск простоя: Недвижимость может простаивать без арендаторов, что приведет к потере дохода.

Криптовалюты

Криптовалюты – это цифровые или виртуальные валюты, использующие криптографию для обеспечения безопасности и контроля транзакций. Биткоин, Эфириум и другие криптовалюты стали популярными инвестиционными активами благодаря своему потенциалу высокой доходности.

Преимущества инвестиций в криптовалюты:

- Потенциал высокой доходности: Некоторые криптовалюты показали значительный рост стоимости за короткий период времени.

- Децентрализация: Криптовалюты не контролируются правительствами или финансовыми институтами.

- Прозрачность: Все транзакции с криптовалютами записываются в публичном блокчейне.

Недостатки инвестиций в криптовалюты:

- Высокая волатильность: Цены на криптовалюты могут быть подвержены экстремальным колебаниям.

- Риск мошенничества: Рынок криптовалют подвержен мошенничеству и манипуляциям.

- Неопределенность регулирования: Регулирование криптовалют находится в стадии развития, что создает неопределенность для инвесторов.

- Технологический риск: Существует риск потери доступа к своим криптовалютам из-за технических проблем или взлома.

P2P-кредитование

P2P-кредитование (peer-to-peer lending) – это платформа, которая связывает заемщиков напрямую с кредиторами, минуя традиционные финансовые институты. Инвесторы могут предоставлять кредиты частным лицам или предприятиям и получать процентный доход.

Преимущества P2P-кредитования:

- Более высокая доходность: Доходность P2P-кредитования обычно выше, чем доходность традиционных депозитов.

- Диверсификация: Инвесторы могут диверсифицировать свои инвестиции, предоставляя кредиты различным заемщикам.

- Простота: Платформы P2P-кредитования обычно просты в использовании.

Недостатки P2P-кредитования:

- Риск невозврата кредита: Заемщик может не выполнить свои обязательства по возврату кредита.

- Отсутствие гарантий: Инвестиции в P2P-кредитование не застрахованы государством.

- Низкая ликвидность: Продать кредитный портфель может быть сложно.

Драгоценные металлы

Инвестиции в драгоценные металлы, такие как золото, серебро, платина и палладий, считаются надежным способом сохранения капитала, особенно в периоды экономической нестабильности. Драгоценные металлы часто используются в качестве «защитного актива», который сохраняет свою стоимость во время кризисов.

Преимущества инвестиций в драгоценные металлы:

- Защита от инфляции: Цены на драгоценные металлы обычно растут вместе с инфляцией.

- Защитный актив: Драгоценные металлы сохраняют свою стоимость во время экономических кризисов.

- Диверсификация: Драгоценные металлы могут использоваться для диверсификации инвестиционного портфеля.

Недостатки инвестиций в драгоценные металлы:

- Отсутствие процентного дохода: Драгоценные металлы не приносят процентного дохода.

- Затраты на хранение: Физические драгоценные металлы требуют затрат на хранение и страхование.

- Волатильность: Цены на драгоценные металлы могут быть подвержены колебаниям.

Форекс: Подробный анализ

Прежде чем углубляться в сравнение Форекса с альтернативными возможностями, важно тщательно рассмотреть сам Форекс. Форекс – это децентрализованный глобальный рынок, на котором торгуются валюты. Это самый большой и ликвидный финансовый рынок в мире, с ежедневным оборотом в триллионы долларов. Торговля на Форексе предполагает покупку одной валюты и одновременную продажу другой, с целью получения прибыли от изменения обменного курса.

Преимущества Форекса:

- Высокая ликвидность: Форекс – самый ликвидный рынок в мире, что позволяет легко покупать и продавать валюты в любое время.

- Круглосуточная торговля: Форекс работает 24 часа в сутки, 5 дней в неделю, что позволяет торговать в любое удобное время.

- Высокое кредитное плечо: Брокеры Форекс предоставляют высокое кредитное плечо, что позволяет трейдерам контролировать большие суммы капитала с относительно небольшими инвестициями.

- Низкие комиссии: Комиссии на Форексе обычно ниже, чем на других рынках.

Недостатки Форекса:

- Высокий риск: Высокое кредитное плечо может увеличить как прибыль, так и убытки.

- Волатильность: Валютные курсы могут быть подвержены значительным колебаниям.

- Сложность: Торговля на Форексе требует знаний и опыта.

- Риск мошенничества: На Форексе существует риск мошенничества и манипуляций.

Сравнение Форекса с альтернативными возможностями

Теперь, когда мы рассмотрели как Форекс, так и различные альтернативы, давайте сравним их по ключевым параметрам:

Риск

Форекс считается одним из самых рискованных рынков из-за высокого кредитного плеча и волатильности. Криптовалюты также характеризуются высоким уровнем риска. Облигации и недвижимость обычно считаются менее рискованными, чем Форекс и криптовалюты. Фондовый рынок и инвестиционные фонды занимают промежуточное положение по уровню риска. P2P-кредитование имеет умеренный риск, зависящий от кредитоспособности заемщиков. Драгоценные металлы, как правило, рассматриваются как менее рискованные инвестиции.

Доходность

Форекс и криптовалюты имеют потенциал высокой доходности, но также и высокого риска. Фондовый рынок также может принести высокую доходность в долгосрочной перспективе. Облигации, недвижимость, P2P-кредитование и драгоценные металлы обычно предлагают более умеренную доходность. Доходность инвестиционных фондов зависит от их инвестиционной стратегии.

Ликвидность

Форекс – самый ликвидный рынок в мире. Фондовый рынок и криптовалюты также характеризуются высокой ликвидностью. Облигации и инвестиционные фонды имеют умеренную ликвидность. Недвижимость – наименее ликвидный актив. P2P-кредитование имеет низкую ликвидность.

Необходимые знания и опыт

Торговля на Форексе требует значительных знаний и опыта. Фондовый рынок и криптовалюты также требуют определенных знаний для успешной торговли. Инвестиции в недвижимость требуют знаний рынка недвижимости и управления недвижимостью. Облигации, инвестиционные фонды, P2P-кредитование и драгоценные металлы требуют меньше знаний и опыта, но все же необходимо понимать основы инвестирования.

Время и усилия

Торговля на Форексе требует значительных временных затрат и усилий. Фондовый рынок и криптовалюты также требуют времени на анализ и мониторинг рынка. Инвестиции в недвижимость требуют времени на управление недвижимостью. Облигации, инвестиционные фонды, P2P-кредитование и драгоценные металлы требуют меньше времени и усилий, особенно если вы инвестируете через профессиональных управляющих.

Форекс и психология трейдинга

Успешная торговля на Форексе – это не только знание технического и фундаментального анализа, но и умение контролировать свои эмоции. Психология трейдинга играет огромную роль в достижении стабильных результатов. Страх, жадность, надежда и другие эмоции могут привести к импульсивным и нерациональным решениям, которые в конечном итоге приведут к убыткам. Важно разработать торговую стратегию и строго ее придерживаться, не поддаваясь влиянию эмоций. На странице, foreksavtomat.ru, вы найдете полезные инструменты для автоматизации торговли и снижения эмоционального фактора.

Альтернативные стратегии заработка: Взгляд за пределы инвестиций

Помимо инвестиций, существуют и другие способы заработка, которые могут быть более подходящими для некоторых людей. Рассмотрим некоторые из них:

Фриланс

Фриланс – это выполнение работы на заказ для различных клиентов. Фрилансеры могут предлагать свои услуги в различных областях, таких как написание текстов, дизайн, программирование, маркетинг и другие. Фриланс позволяет работать из любой точки мира и устанавливать свой собственный график.

Преимущества фриланса:

- Гибкость: Возможность работать из любой точки мира и устанавливать свой собственный график.

- Независимость: Возможность выбирать проекты, которые вам интересны.

- Высокий потенциальный доход: Доход фрилансера зависит от его навыков и опыта.

Недостатки фриланса:

- Нестабильный доход: Доход фрилансера может быть нестабильным, особенно на начальном этапе.

- Поиск клиентов: Фрилансер должен самостоятельно искать клиентов.

- Самодисциплина: Фриланс требует высокой самодисциплины и ответственности.

Создание контента

Создание контента – это создание и распространение полезной и интересной информации в различных форматах, таких как статьи, видео, подкасты, изображения и другие. Создатели контента могут зарабатывать деньги на рекламе, спонсорстве, продаже товаров и услуг и других способах.

Преимущества создания контента:

- Творческая свобода: Возможность создавать контент, который вам интересен.

- Потенциал пассивного дохода: Контент может приносить доход даже после того, как он был создан.

- Возможность построить личный бренд: Создание контента помогает построить личный бренд и привлечь аудиторию.

Недостатки создания контента:

- Требует времени и усилий: Создание качественного контента требует времени и усилий.

- Конкуренция: Рынок контента очень конкурентный.

- Необходимость продвижения: Контент необходимо продвигать, чтобы он достиг своей аудитории.

Онлайн-образование

Онлайн-образование – это преподавание и обучение через интернет. Онлайн-преподаватели могут создавать и продавать онлайн-курсы, проводить вебинары, консультировать студентов и другие способы.

Преимущества онлайн-образования:

- Гибкость: Возможность преподавать и учиться из любой точки мира и устанавливать свой собственный график.

- Высокий потенциальный доход: Доход онлайн-преподавателя зависит от его навыков и опыта.

- Возможность делиться знаниями: Онлайн-образование позволяет делиться своими знаниями и опытом с другими.

Недостатки онлайн-образования:

- Требует знаний и опыта: Онлайн-преподаватель должен обладать знаниями и опытом в своей области.

- Необходимость продвижения: Онлайн-курсы необходимо продвигать, чтобы они достигли своей аудитории.

- Технические навыки: Онлайн-преподаватель должен обладать техническими навыками для создания и проведения онлайн-курсов.

Что подходит именно вам?

Выбор между Форексом и альтернативными возможностями зависит от ваших личных финансовых целей, толерантности к риску, знаний и опыта, а также временных затрат, которые вы готовы посвятить инвестициям. Если вы готовы к высокому риску и обладаете необходимыми знаниями и опытом, Форекс может быть привлекательным вариантом. Однако, если вы предпочитаете более стабильные и менее рискованные инвестиции, стоит рассмотреть альтернативные возможности, такие как облигации, недвижимость или инвестиционные фонды. Если вы ищете альтернативные способы заработка, которые не связаны с инвестициями, фриланс, создание контента и онлайн-образование могут быть хорошими вариантами.

Важно помнить, что не существует универсального решения, которое подходит всем. Лучший способ определить, что подходит именно вам, – это провести тщательное исследование, оценить свои возможности и проконсультироваться с финансовым консультантом. На странице, foreksavtomat.ru, вы найдете дополнительную информацию о торговле на Форексе.

Описание: Узнайте, что лучше форекса, рассмотрев альтернативные инвестиционные возможности и выбрав подходящий вариант.